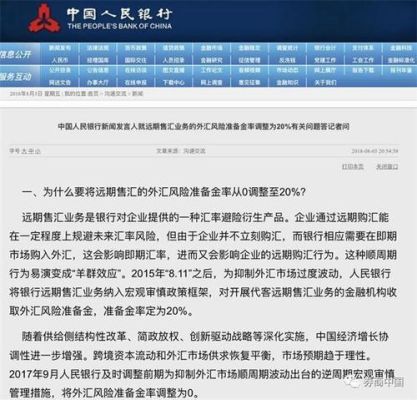

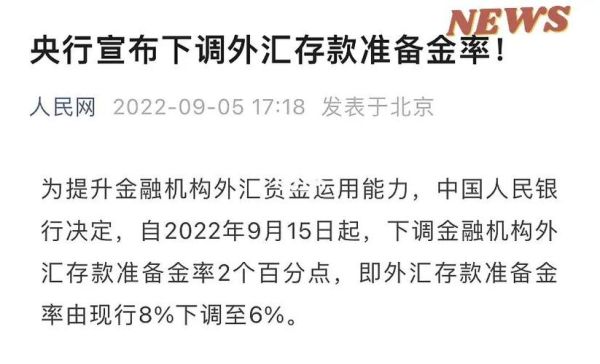

外汇风险准备金率属于逆周期调节工具,通过调整,防止人民币过度升值或贬值,实现人民币兑美元汇率在合理均衡水平下的双向波动。

当人民币贬值预期较强时,上调外汇风险准备金率;当人民币升值预期较强时,下调外汇风险准备金率。

调低远期售汇业务的风险准备金率,是为了减少对远期外汇行为的约束,或者说是增加外汇市场的需求。

利率平价理论认为两个国家利率的差额相等于远期兑换率及现货兑换率之间的差额。

利率平价理论主张,两国间相同时期的利率只要有差距存在,投资者即可利用套汇或套利等方式赚取价差,两国货币间的汇率将因为此种套利行为而产生波动,直到套利的空间消失为止。依据利率平价理论,两国间利率的差距会影响两国币值水平及资金的移动,进而影响远期汇率与即期汇率的差价。二者维持均衡时,远期汇率的贴水或升水应与两国利率的差距相等,否则将会有无风险套汇行为存在,使其恢复到均衡的状态。

如:Se/S=(1+r)/(1+re)。

利率平价规定,一种货币对另一种货币的升值(贬值),必将被利率差异的变动所抵销。

到此,以上就是小编对于远期汇率如何达到均衡利率的问题就介绍到这了,希望介绍的2点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。